Debiut Snapchata oznaką technologicznej bańki?

Akcje Snap Inc., , właściciela portalu społecznościowego Snapchat, zyskiwały nawet 30 proc. na giełdzie nowojorskiej, w pierwszych minutach po debiucie.

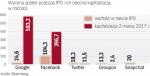

Oferta publiczna Snap Inc. była wydarzeniem wyczekiwanym przez inwestorów, ale też niewolnym od wielu kontrowersji. Spółka zebrała w ramach debiutu 3,4 mld dol. Sprzedano 200 mln akcji po 17 dol. za sztukę. Agencja Bloomberga donosiła, że rozważano sprzedanie ich w cenie 19 dol. za sztukę, ale spółka wolała niższą cenę, by uniknąć spadku kursu zaraz po debiucie. IPO wyceniło Snapchata na 20 mld dol.

Wysoka wycena spółki, będącą aż 21,4-krotnością jej przewidywanych tegorocznych przychodów reklamowych wzbudza duże kontrowersje wśród analityków. Serwis ten ma 158 mln użytkowników dziennie, a w zeszłym...

Archiwum Rzeczpospolitej to wygodna wyszukiwarka archiwalnych tekstów opublikowanych na łamach dziennika od 1993 roku. Unikalne źródło wiedzy o Polsce i świecie, wzbogacone o perspektywę ekonomiczną i prawną.

Ponad milion tekstów w jednym miejscu.

Zamów dostęp do pełnego Archiwum "Rzeczpospolitej"

ZamówUnikalna oferta

![[?]](https://static.presspublica.pl/web/rp/img/cookies/Qmark.png)